第11章 第一回撤序列:棒線、微型趨勢線、均線、均線缺口、主要趨勢線

- 趨勢中可能出現多種回撤,有的深有的淺,可以根據它們的幅度進行分類和評級。其中任意一個首次出現都是那種類型回撤的第一回撤。每個序列回撤將是更大回撤中的第一個,每個回撤之後,市場通常都會測試趨勢極點,因為強運動通常至少包含兩條腿。所以,每種類型的第一波逆勢運動之後,很可能出現另一條趨勢方向上的腿形。回撤不必以完全相同的順序出現。舉例說明,有時如果趨勢在高點 2 之後加速,那麼高點 1 將出現在高點 2 之後。

- 隨着多頭趨勢不斷行進,它最終會失去動能,出現更多的雙向交易,開始形成回撤。回撤變得越來越大,演變為交易區間,交易區間最後將反轉進入空頭趨勢。在最後反轉之前,每一波逆勢運動之後通常都是又一個趨勢中的高點。因此,每個弱勢徵兆理論上都是一個買進架構,在下列其他類型的徵兆形成前,每個弱勢徵兆可能會出現若干次。另外,一個徵兆出現了,在其他徵兆出現後,它可能再次出現。

下面是多頭趨勢中弱勢徵兆形態的一般順序:

多頭實體變得越來越小。

上尾線開始形成,隨後棒線的尾線變得越來越長。

棒線與各自的前一棒的重疊越來越大。

棒線實體非常小,或者呈十字星。

出現一條空頭棒。

當前棒線的高點位於或低於前一棒高點。

當前棒線的低點位於或略高於前一棒低點。

當前棒線的低點低於前一棒低點。

出現單腿回撤(高點 1 買進架構),其中棒線高點低於前一棒高點。

出現僅持續5到10 棒左右的兩條腿回撤(高點 2 買進架構)。

出現僅持續5到15 棒左右的三條腿回撤(楔形多頭旗形或三角形)。

出現微型多頭趨勢線突破。

一棒觸及均線(20 缺口棒買進架構)。

下一波創出新高的反彈包含一條或多條空頭趨勢棒以及一兩次回撤。

一棒收盤低於均線。

一棒高點低於均線(均線缺口棒)。

重要多頭趨勢線被突破。

一旦出現高點低於均線的一棒,那麼在市場向上折返並超越均線前,就會形成第二條下跌腿。

創出新高的反彈包含兩個或多個回撤,每個回撤持續兩到三棒,而且擁有更為突出的空頭實體。

出現一波較大的兩條腿回撤,持續時間大於 10 棒,第二條腿跌破一個顯眼的更高低點,形成一個更低低點。

市場進入交易區間,多頭棒和空頭棒幾乎平分秋色。

市場向上突破交易區間,返回交易區間內,形成更大的交易區間。

- 下面是空頭趨勢變弱的序列:

空頭實體變得越來越小。

下尾線開始形成,隨後棒線的尾線變得越來越長。

棒線與各自的前一棒的重疊越來越大。

棒線實體非常小,或者呈十字星。

出現一條多頭棒。

當前棒線的低點位於或高於前一棒低點。

當前棒線的高點位於或略低於前一棒高點。

當前棒線的高點高於前一棒高點。

出現單腿回撤(低點 1 買進架構),其中棒線低點高於前一棒低點。

出現僅持續5到10 棒左右的兩條腿回撤(低點 2 賣出架構)。

出現僅持續5到15 棒左右的三條腿回撤(楔形空頭旗形或三角形)。

出現微型空頭趨勢線突破。

一棒觸及均線(20 缺口棒賣出架構)。

下一波創出新低的反彈包含一條或多條多頭趨勢棒以及一兩次回撤。

一棒收盤高於均線。

一棒低點高於均線(均線缺口棒)。

重要空頭趨勢線被突破。

一旦出現低點高於均線的一棒,那麼在市場向下折返至均線下方前,就會形成第二條上漲腿。

創出新低的反彈包含兩個或多個回撤,每個回撤持續兩到三棒,而且擁有更為突出的多頭實體。

出現一波較大的兩條腿回撤,持續時間大於 10 棒,第二條上漲腿向上超越一個顯眼的更低高點,形成一個更高高點。

市場進入交易區間,多頭棒和空頭棒幾乎平分秋色。

市場向下突破交易區間,返回交易區間內,形成更大的交易區間。

- 大部分首次回撤都比較小,仍然是較大趨勢的第一條腿的一部分。然而,當逆勢交易者們變得越來越願意建倉,順勢交易者們變得越來越快地獲利了結時,每個回撤傾向于越來越大。在新的極點處,逆勢交易者們開始掌控市場。舉例說明,在一輪多頭趨勢中,通過在新高處的反轉做空,空頭們開始賺錢,而順勢交易者們在向新高的突破買進,卻開始賠錢。在某個點處,逆勢交易者們將勝過順勢交易者們,趨勢將會反轉。

- 強趨勢中的第一個微型回撤只有一兩棒,之後市場幾乎總是會創出新的極點。舉例說明,如果有一個四棒多頭尖峰,棒線之間幾乎沒有重疊,尾線短小,那麼就表明趨勢強勁。如果下一棒的低點低於前一棒低點,那麼就成為這輪多頭趨勢中的第一個回撤。交易者們會在它的高點上方設定買進止損單,因為他們預期至少再出現一波上推。如果他們的訂單被執行,那麼這就是一個高點 1 做多入場,將在本書第 17 章中討論。積極的交易者會使用限價單在前一棒低點下方買進,預期回撤短暫,想比那些使用止損單、等待市場超越回撤棒時買進的交易者們以更低的價位入場。下次回撤可能持續3到5 棒,很可能會突破一條微型趨勢線,然後又形成一個新的極點。如果這次回撤包含兩條小型腿,那麼買進入場就是一個高點 2 做多入場(一個兩條腿回撤,常常叫做 ABC 回撤)。雖然這第二個回撤可能是一個高點 2 架構,但如果趨勢非常強勁,那麼它可能是又一個高點 1(一個單腿回撤)。(譯註:記得作者說過趨勢強勁時計數清零的問題)如果市場在形成一兩個高點 1 入場,然後又形成一個高點 2 入場,看起來又要形成一個高點 1 入場,那麼明智的做法就是等待。在經過一系列贏利交易之後,你應該對沒有首先看到較大回撤前出現的力量恢復感到懷疑,因為這種力量可能是一個陷阱架構(比如最終旗形,將在第三本書中討論)。等待更多價格行為,躲過一個可能的陷阱,比感到無敵無畏要好,因為如果你認為自己是在拿別人的錢在玩,那麼你是在愚弄自己。如果交易,你的錢很可能會成為另外某個人的錢。

- 反過來在強空頭趨勢中也是正確的,強空頭趨勢中的第一個回撤通常是短暫的一兩棒低點 1 空頭入場,後來的回撤擁有更多棒和更多腿。舉例說明,ABC 回撤擁有兩條腿,形成一個低點 2 做空入場。

- 如果趨勢很強,那麼市場可能偏離均線兩個小時以上,但是一旦擊中均線,市場很可能形成另一個順勢架構,引出另一個新的極點,或者至少測試原來極點。在多頭趨勢內向均線的回撤中,很多交易者認為價格的打折幅度不錯,適合買進。上方做空的空頭將買回他們的空頭頭寸而獲利;在高位獲利的多頭將準備再次買進;在一邊觀望、等待更低價格的交易者們,將把均線看作支撐和新建多頭頭寸的折後價位。如果市場在 10 到 20 棒後未能向上超越均線,那麼可能是交易者們在積極買進前希望市場給出更大的折扣。價格仍未低到吸引足夠的買家來拉升市場。結果市場在足夠多的買家返回拉升市場上漲測試原來高點之前,將不得不繼續下跌。相同的過程發生在所有支撐位。

- 如果回撤超越均線,那麼將形成第一個均線缺口棒架構(比如在強多頭趨勢中,最後出現一個回撤,其中有一棒的高點低於指數均線)。之後通常是對極點的測試,很可能形成一個新的的極點。最後,將形成一波逆勢運動,突破一條重要趨勢線,它常常是向第一條均線缺口棒的回撤。接下來將是對極點的測試,可能欠沖(空頭趨勢形成更高低點,多頭趨勢中形成更低高點)或過沖(空頭趨勢中形成更低低點,多頭趨勢中形成更高高點)原來極點。接下來通常是一波至少包含兩條腿的逆勢運動,如果不是趨勢反轉的話。反轉前的每個回撤都是一個順勢入場,因為每個都是一種或另一種類型回撤(棒、微型趨勢線、均線、均線缺口或重要趨勢線)的第一回撤,任意類型的第一回撤通常至少會引出對極點的測試,在重要趨勢線被突破前,通常會形成一個新的極點。

- 雖然在 5 分鐘圖上交易時不值得花費精力去關注更高時間框架圖表,但很可能更大的 5分鐘回撤結束於 15、30 或 60 分鐘、或者甚至是日線、周線或月線圖上的關鍵價位,比如指數移動平均線(EMA)、突破點和趨勢線。另外,經常有一種傾向,對於向 15 分鐘均線的第一次回撤,接下來將測試趨勢極點,然後再向 30 或 60 分鐘均線回撤,接下來很可能是對極點的又一次測試。由於更高時間框架上的關鍵點的出現頻率相對較低,所以花時間尋找對那些點的測試將是分散注意力,致使交易者錯過太多 5 分鐘信號。

- 如果趨勢強勁,而且你已經做了幾筆獲利的交易,但是現在出現幾條橫盤棒線,那麼就要警惕接下來的入場,因為這實際上是一個交易區間。在多頭趨勢中,如果在區間底部出現一個架構,那麼你可以買進,但是在突破交易區間高點時買進就要小心了,因為空方可能願意在一個新高賣出,多方可能在那個高點開始獲利了結。

- 在延長的下跌運動之後的空頭旗形中,上述結論也是正確的。橫盤棒線意味着買賣雙方都很積極,所以不要在旗形低點被突破時做空。然而,如果在旗形頂部出現一個做空架構,那麼你的風險較低,交易是值得做的。

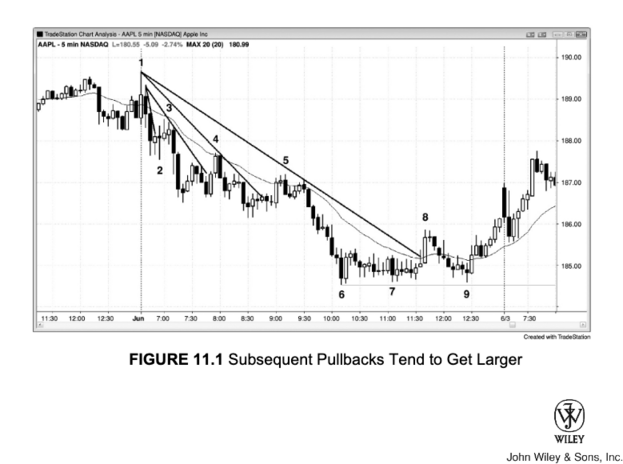

圖 11.1 序列回撤傾向於變得越來越大

- 趨勢中總會出現回撤,趨勢延伸得越長,回撤通常會變得越大。然而,直到出現反轉,每個回撤都應至少測試前一極點(在圖 11.1 中所示的空頭趨勢中,指的是當天前一低點),測試通常會形成一個新的極點。

- 棒 1 是多頭趨勢線突破之後的一個兩條腿更高高點。市場在一個雙棒反轉中向下反轉。在那一點,聰明的交易者們正在尋找潛在新空頭趨勢中的做空入場,而不是先前多頭趨勢中的做多入場。

- 棒 3 是市場向均線兩棒回撤之後的一個做空入場,它是雙棒空頭尖峰之後的第一個回撤,那個空頭尖峰從昨日高點上方向下反轉。它是市場向下突破昨日波段低點之後的一個突破回撤。

- 棒 4 是對空頭趨勢線和均線的首次突破,儘管只突破了 1 個跳動左右,接下來市場創出一個新的低點。市場向上超越一個微型波段高點,所以是一個小型更高高點,但是未能向上超越均線、棒 3 之後那個空頭尖峰的頂部、以及棒 3 之前的波段高點。大部分交易者把這看作均線處的一個簡單的雙棒反轉和低點 2 做空架構。這個 ABC 形態的每條腿中只有兩三棒,難以讓交易者們把這個小型反彈看作趨勢反轉。

- 棒 5 是對均線的再次測試,這次有兩個收盤價高過均線,但是剛剛高過均線,那次回撤之後,市場又創出一個新低。市場沒有向上超越棒 4 之後的小型波段高點,在相距 1 個跳動處向下折返,形成一個雙重頂。交易者們把棒 4 看作一個重要的更低高點,因為它後面是一個新的空頭低點。一旦市場跌至棒 5 後面的新低,棒 5 便成為最近的重要更低高點。空方將把他們的保護性止損從棒 4 上方移至棒 5 上方。

- 棒 8 突破一條微型趨勢線,形成第一條均線缺口棒(棒線低點高於指數均線)。第一條缺口棒通常引起市場對低點的測試,但有時會出現二次入場。對重要趨勢線的突破可能是新趨勢的第一條腿,但通常會引出對低點的測試,在低點處要麼過沖,要麼欠沖,然後至少包含兩條腿的逆勢運動展開(這裡是空頭趨勢中的一波反彈)。在這一點,交易者們需要準備買進,而不是繼續交易原來的空頭趨勢。棒 8 後面的暫停棒形成一個做空架構,因為它引出一個失敗的空頭趨勢線向上突破。

- 截止棒 8 的反彈也向上突破棒 6 和棒 7 之間的微型高點,在棒 8 形成一個微型更高高點。然而,棒 8 仍然是較大多頭趨勢中的一個更低高點。市場下跌很多棒至棒 9,在那裡測試空頭低點棒 6。但是,棒 9 沒有形成一個新的空頭低點,而是形成了一個更高低點。大部分空頭可能會把他們的保護性止損移至略高於棒 8 高點處。他們可能會以更快地速度離場,因為他們認為市場在從棒 9 更高低點開始的雙棒多頭尖峰已經反轉至總在場內多頭,或者是當市場向上超越兩棒後形成的雙棒多頭旗形後,他們認為市場已經轉變為總在場內多頭。一旦市場向上超越棒 8,形成一個更高高點,他們就預期價格會上漲。

- 在棒 7 和棒 9,市場形成一個雙重底多頭旗形。棒 9 跌破棒 7 一個跳動,獵殺了止損,但是未能創出一個新低。多方保護他們的多頭頭寸,在小幅跌破後積極買進(累積)。第二條上漲腿於次日完成。

- 比較棒 4、5 和 8 對均線的測試,我們注意到棒 5 刺穿均線的幅度大於棒 4,棒 8 刺穿均線的幅度大於棒 5。這都在預料之中,當這種情況發生時,做空頭交易就要小心了,因為將有很多聰明的空頭僅在更高價位做空,很多多頭將足夠自信地在小幅下挫買進。這就降低了賣壓,使你的做空入場風險更高。

圖 11.2 均線回撤

- 圖 11.2 中,市場在棒 1 更低低點向上反轉。在市場向上運動至棒 4 的過程中,有幾次向20 棒指數均線的回撤都引出了新的高點。

- 棒 4 在趨勢通道線處過沖,使市場快速回調至棒 5,測試 15 分鐘 20 棒指數均線(虛線),然後又測試趨勢高點(棒 6 是一個更高高點)。

- 市場向下跳空至棒 7,雖然乍看市場是看跌的,但那波下跌運動不過是向 60 分鐘 20 棒指數均線(長劃線)的首次回撤,隨後市場在棒 8 創出一個新高。