第11章 第一回撤序列:棒线、微型趋势线、均线、均线缺口、主要趋势线

- 趋势中可能出现多种回撤,有的深有的浅,可以根据它们的幅度进行分类和评级。其中任意一个首次出现都是那种类型回撤的第一回撤。每个序列回撤将是更大回撤中的第一个,每个回撤之后,市场通常都会测试趋势极点,因为强运动通常至少包含两条腿。所以,每种类型的第一波逆势运动之后,很可能出现另一条趋势方向上的腿形。回撤不必以完全相同的顺序出现。举例说明,有时如果趋势在高点 2 之后加速,那么高点 1 将出现在高点 2 之后。

- 随着多头趋势不断行进,它最终会失去动能,出现更多的双向交易,开始形成回撤。回撤变得越来越大,演变为交易区间,交易区间最后将反转进入空头趋势。在最后反转之前,每一波逆势运动之后通常都是又一个趋势中的高点。因此,每个弱势征兆理论上都是一个买进架构,在下列其他类型的征兆形成前,每个弱势征兆可能会出现若干次。另外,一个征兆出现了,在其他征兆出现后,它可能再次出现。

下面是多头趋势中弱势征兆形态的一般顺序:

多头实体变得越来越小。

上尾线开始形成,随后棒线的尾线变得越来越长。

棒线与各自的前一棒的重叠越来越大。

棒线实体非常小,或者呈十字星。

出现一条空头棒。

当前棒线的高点位于或低于前一棒高点。

当前棒线的低点位于或略高于前一棒低点。

当前棒线的低点低于前一棒低点。

出现单腿回撤(高点 1 买进架构),其中棒线高点低于前一棒高点。

出现仅持续5到10 棒左右的两条腿回撤(高点 2 买进架构)。

出现仅持续5到15 棒左右的三条腿回撤(楔形多头旗形或三角形)。

出现微型多头趋势线突破。

一棒触及均线(20 缺口棒买进架构)。

下一波创出新高的反弹包含一条或多条空头趋势棒以及一两次回撤。

一棒收盘低于均线。

一棒高点低于均线(均线缺口棒)。

重要多头趋势线被突破。

一旦出现高点低于均线的一棒,那么在市场向上折返并超越均线前,就会形成第二条下跌腿。

创出新高的反弹包含两个或多个回撤,每个回撤持续两到三棒,而且拥有更为突出的空头实体。

出现一波较大的两条腿回撤,持续时间大于 10 棒,第二条腿跌破一个显眼的更高低点,形成一个更低低点。

市场进入交易区间,多头棒和空头棒几乎平分秋色。

市场向上突破交易区间,返回交易区间内,形成更大的交易区间。

- 下面是空头趋势变弱的序列:

空头实体变得越来越小。

下尾线开始形成,随后棒线的尾线变得越来越长。

棒线与各自的前一棒的重叠越来越大。

棒线实体非常小,或者呈十字星。

出现一条多头棒。

当前棒线的低点位于或高于前一棒低点。

当前棒线的高点位于或略低于前一棒高点。

当前棒线的高点高于前一棒高点。

出现单腿回撤(低点 1 买进架构),其中棒线低点高于前一棒低点。

出现仅持续5到10 棒左右的两条腿回撤(低点 2 卖出架构)。

出现仅持续5到15 棒左右的三条腿回撤(楔形空头旗形或三角形)。

出现微型空头趋势线突破。

一棒触及均线(20 缺口棒卖出架构)。

下一波创出新低的反弹包含一条或多条多头趋势棒以及一两次回撤。

一棒收盘高于均线。

一棒低点高于均线(均线缺口棒)。

重要空头趋势线被突破。

一旦出现低点高于均线的一棒,那么在市场向下折返至均线下方前,就会形成第二条上涨腿。

创出新低的反弹包含两个或多个回撤,每个回撤持续两到三棒,而且拥有更为突出的多头实体。

出现一波较大的两条腿回撤,持续时间大于 10 棒,第二条上涨腿向上超越一个显眼的更低高点,形成一个更高高点。

市场进入交易区间,多头棒和空头棒几乎平分秋色。

市场向下突破交易区间,返回交易区间内,形成更大的交易区间。

- 大部分首次回撤都比较小,仍然是较大趋势的第一条腿的一部分。然而,当逆势交易者们变得越来越愿意建仓,顺势交易者们变得越来越快地获利了结时,每个回撤倾向于越来越大。在新的极点处,逆势交易者们开始掌控市场。举例说明,在一轮多头趋势中,通过在新高处的反转做空,空头们开始赚钱,而顺势交易者们在向新高的突破买进,却开始赔钱。在某个点处,逆势交易者们将胜过顺势交易者们,趋势将会反转。

- 强趋势中的第一个微型回撤只有一两棒,之后市场几乎总是会创出新的极点。举例说明,如果有一个四棒多头尖峰,棒线之间几乎没有重叠,尾线短小,那么就表明趋势强劲。如果下一棒的低点低于前一棒低点,那么就成为这轮多头趋势中的第一个回撤。交易者们会在它的高点上方设定买进止损单,因为他们预期至少再出现一波上推。如果他们的订单被执行,那么这就是一个高点 1 做多入场,将在本书第 17 章中讨论。积极的交易者会使用限价单在前一棒低点下方买进,预期回撤短暂,想比那些使用止损单、等待市场超越回撤棒时买进的交易者们以更低的价位入场。下次回撤可能持续3到5 棒,很可能会突破一条微型趋势线,然后又形成一个新的极点。如果这次回撤包含两条小型腿,那么买进入场就是一个高点 2 做多入场(一个两条腿回撤,常常叫做 ABC 回撤)。虽然这第二个回撤可能是一个高点 2 架构,但如果趋势非常强劲,那么它可能是又一个高点 1(一个单腿回撤)。(译注:记得作者说过趋势强劲时计数清零的问题)如果市场在形成一两个高点 1 入场,然后又形成一个高点 2 入场,看起来又要形成一个高点 1 入场,那么明智的做法就是等待。在经过一系列赢利交易之后,你应该对没有首先看到较大回撤前出现的力量恢复感到怀疑,因为这种力量可能是一个陷阱架构(比如最终旗形,将在第三本书中讨论)。等待更多价格行为,躲过一个可能的陷阱,比感到无敌无畏要好,因为如果你认为自己是在拿别人的钱在玩,那么你是在愚弄自己。如果交易,你的钱很可能会成为另外某个人的钱。

- 反过来在强空头趋势中也是正确的,强空头趋势中的第一个回撤通常是短暂的一两棒低点 1 空头入场,后来的回撤拥有更多棒和更多腿。举例说明,ABC 回撤拥有两条腿,形成一个低点 2 做空入场。

- 如果趋势很强,那么市场可能偏离均线两个小时以上,但是一旦击中均线,市场很可能形成另一个顺势架构,引出另一个新的极点,或者至少测试原来极点。在多头趋势内向均线的回撤中,很多交易者认为价格的打折幅度不错,适合买进。上方做空的空头将买回他们的空头头寸而获利;在高位获利的多头将准备再次买进;在一边观望、等待更低价格的交易者们,将把均线看作支撑和新建多头头寸的折后价位。如果市场在 10 到 20 棒后未能向上超越均线,那么可能是交易者们在积极买进前希望市场给出更大的折扣。价格仍未低到吸引足够的买家来拉升市场。结果市场在足够多的买家返回拉升市场上涨测试原来高点之前,将不得不继续下跌。相同的过程发生在所有支撑位。

- 如果回撤超越均线,那么将形成第一个均线缺口棒架构(比如在强多头趋势中,最后出现一个回撤,其中有一棒的高点低于指数均线)。之后通常是对极点的测试,很可能形成一个新的的极点。最后,将形成一波逆势运动,突破一条重要趋势线,它常常是向第一条均线缺口棒的回撤。接下来将是对极点的测试,可能欠冲(空头趋势形成更高低点,多头趋势中形成更低高点)或过冲(空头趋势中形成更低低点,多头趋势中形成更高高点)原来极点。接下来通常是一波至少包含两条腿的逆势运动,如果不是趋势反转的话。反转前的每个回撤都是一个顺势入场,因为每个都是一种或另一种类型回撤(棒、微型趋势线、均线、均线缺口或重要趋势线)的第一回撤,任意类型的第一回撤通常至少会引出对极点的测试,在重要趋势线被突破前,通常会形成一个新的极点。

- 虽然在 5 分钟图上交易时不值得花费精力去关注更高时间框架图表,但很可能更大的 5分钟回撤结束于 15、30 或 60 分钟、或者甚至是日线、周线或月线图上的关键价位,比如指数移动平均线(EMA)、突破点和趋势线。另外,经常有一种倾向,对于向 15 分钟均线的第一次回撤,接下来将测试趋势极点,然后再向 30 或 60 分钟均线回撤,接下来很可能是对极点的又一次测试。由于更高时间框架上的关键点的出现频率相对较低,所以花时间寻找对那些点的测试将是分散注意力,致使交易者错过太多 5 分钟信号。

- 如果趋势强劲,而且你已经做了几笔获利的交易,但是现在出现几条横盘棒线,那么就要警惕接下来的入场,因为这实际上是一个交易区间。在多头趋势中,如果在区间底部出现一个架构,那么你可以买进,但是在突破交易区间高点时买进就要小心了,因为空方可能愿意在一个新高卖出,多方可能在那个高点开始获利了结。

- 在延长的下跌运动之后的空头旗形中,上述结论也是正确的。横盘棒线意味着买卖双方都很积极,所以不要在旗形低点被突破时做空。然而,如果在旗形顶部出现一个做空架构,那么你的风险较低,交易是值得做的。

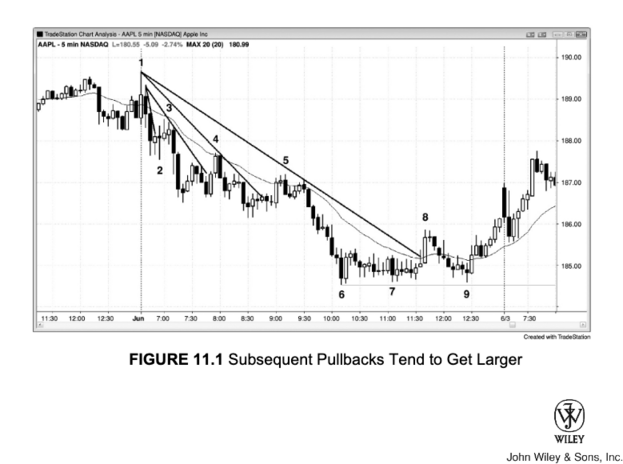

图 11.1 序列回撤倾向于变得越来越大

- 趋势中总会出现回撤,趋势延伸得越长,回撤通常会变得越大。然而,直到出现反转,每个回撤都应至少测试前一极点(在图 11.1 中所示的空头趋势中,指的是当天前一低点),测试通常会形成一个新的极点。

- 棒 1 是多头趋势线突破之后的一个两条腿更高高点。市场在一个双棒反转中向下反转。在那一点,聪明的交易者们正在寻找潜在新空头趋势中的做空入场,而不是先前多头趋势中的做多入场。

- 棒 3 是市场向均线两棒回撤之后的一个做空入场,它是双棒空头尖峰之后的第一个回撤,那个空头尖峰从昨日高点上方向下反转。它是市场向下突破昨日波段低点之后的一个突破回撤。

- 棒 4 是对空头趋势线和均线的首次突破,尽管只突破了 1 个跳动左右,接下来市场创出一个新的低点。市场向上超越一个微型波段高点,所以是一个小型更高高点,但是未能向上超越均线、棒 3 之后那个空头尖峰的顶部、以及棒 3 之前的波段高点。大部分交易者把这看作均线处的一个简单的双棒反转和低点 2 做空架构。这个 ABC 形态的每条腿中只有两三棒,难以让交易者们把这个小型反弹看作趋势反转。

- 棒 5 是对均线的再次测试,这次有两个收盘价高过均线,但是刚刚高过均线,那次回撤之后,市场又创出一个新低。市场没有向上超越棒 4 之后的小型波段高点,在相距 1 个跳动处向下折返,形成一个双重顶。交易者们把棒 4 看作一个重要的更低高点,因为它后面是一个新的空头低点。一旦市场跌至棒 5 后面的新低,棒 5 便成为最近的重要更低高点。空方将把他们的保护性止损从棒 4 上方移至棒 5 上方。

- 棒 8 突破一条微型趋势线,形成第一条均线缺口棒(棒线低点高于指数均线)。第一条缺口棒通常引起市场对低点的测试,但有时会出现二次入场。对重要趋势线的突破可能是新趋势的第一条腿,但通常会引出对低点的测试,在低点处要么过冲,要么欠冲,然后至少包含两条腿的逆势运动展开(这里是空头趋势中的一波反弹)。在这一点,交易者们需要准备买进,而不是继续交易原来的空头趋势。棒 8 后面的暂停棒形成一个做空架构,因为它引出一个失败的空头趋势线向上突破。

- 截止棒 8 的反弹也向上突破棒 6 和棒 7 之间的微型高点,在棒 8 形成一个微型更高高点。然而,棒 8 仍然是较大多头趋势中的一个更低高点。市场下跌很多棒至棒 9,在那里测试空头低点棒 6。但是,棒 9 没有形成一个新的空头低点,而是形成了一个更高低点。大部分空头可能会把他们的保护性止损移至略高于棒 8 高点处。他们可能会以更快地速度离场,因为他们认为市场在从棒 9 更高低点开始的双棒多头尖峰已经反转至总在场内多头,或者是当市场向上超越两棒后形成的双棒多头旗形后,他们认为市场已经转变为总在场内多头。一旦市场向上超越棒 8,形成一个更高高点,他们就预期价格会上涨。

- 在棒 7 和棒 9,市场形成一个双重底多头旗形。棒 9 跌破棒 7 一个跳动,猎杀了止损,但是未能创出一个新低。多方保护他们的多头头寸,在小幅跌破后积极买进(累积)。第二条上涨腿于次日完成。

- 比较棒 4、5 和 8 对均线的测试,我们注意到棒 5 刺穿均线的幅度大于棒 4,棒 8 刺穿均线的幅度大于棒 5。这都在预料之中,当这种情况发生时,做空头交易就要小心了,因为将有很多聪明的空头仅在更高价位做空,很多多头将足够自信地在小幅下挫买进。这就降低了卖压,使你的做空入场风险更高。

图 11.2 均线回撤

- 图 11.2 中,市场在棒 1 更低低点向上反转。在市场向上运动至棒 4 的过程中,有几次向20 棒指数均线的回撤都引出了新的高点。

- 棒 4 在趋势通道线处过冲,使市场快速回调至棒 5,测试 15 分钟 20 棒指数均线(虚线),然后又测试趋势高点(棒 6 是一个更高高点)。

- 市场向下跳空至棒 7,虽然乍看市场是看跌的,但那波下跌运动不过是向 60 分钟 20 棒指数均线(长划线)的首次回撤,随后市场在棒 8 创出一个新高。