第1章 反轉交易範例

| 英文版 |

|---|

當交易員進行反轉交易時,他們希望當前的趨勢回調能促成一筆大的波段交易,甚至形成一輪反向趨勢。正如我們在前兩本書中討論過的,入場條件、保護性止損、止盈設置與其他的波段交易、趨勢交易一致。儘管交易員們期待在反向交易中市場出現一波大的走勢,但成功的概率往往不高於50??在風險既定的情況下,一般來說,潛在收益越大,通常意味着成功概率越低。因為在交易過程中,每個人的機會都是均等的,邊際優勢很小,如果某個交易機會存在很高的成功率,交易員們便會迅速中和它,機會在幾個K線內轉瞬即逝,結果只能在這筆交易中獲得微小的盈利。即便如此,由於趨勢反轉交易的收益可能高几倍於它本身的風險,足以使交易員的盈虧方程式趨於正數。

當交易員收盤後對着圖表復盤時,我們會發現反轉交易其實並不像表面看到的那麼簡單。一旦出現趨勢線強勢的突破,然後一個反轉測試趨勢的極值,交易員此時需要一根強力的K線作為其反轉交易的入場信號。但此時的市場顯得非常情緒化,起伏不定,新手交易員們也許會認為原先的趨勢將有效持續下去。他們很可能在當天早些時候已經做了幾筆虧損的逆勢交易了,不想再繼續賠錢。這種心態令他們錯失了最早的入場時機。然後他們開始等待評估後續形態的強弱。後續形態通常表現為由幾根強勁的趨勢K線構成的大規模且急速地上漲或下跌,迫使交易員們必須在瞬間決定自己是否願意以比平時冒更大的風險來完成自己的交易。他們往往最終選擇等待市場回調。即使他們通過降低持倉比例以減小自己的風險,使虧損幅度和其他類型的交易保持一致,但一想到有可能要在這種交易中承擔幾次這樣的虧損,他們就會望而生畏。而在回調時入場其實也是很困難的,因為回調就意味着又一個小型反轉的開始。他們就會擔心當前的回調有可能是原先趨勢的復辟。最後的結果就是他們一直等待,一直觀察,直到當天接近收盤時才終於承認新的趨勢確實已經形成;可惜這時留給他們的時間已經所剩無幾。市場趨勢將竭盡所能把交易員排除在外,這樣才是令交易員們一整天都被市場行情牽着鼻子走的唯一途徑。當入場信號簡單而清晰時,當前的波動通常是小型且快速的。如果當前的波動將持續長久,那它相應的入場信號必然模糊不清且難以捕捉,如此才能使交易員們一直保持觀望,並迫使他們一直被市場的趨勢帶着走。

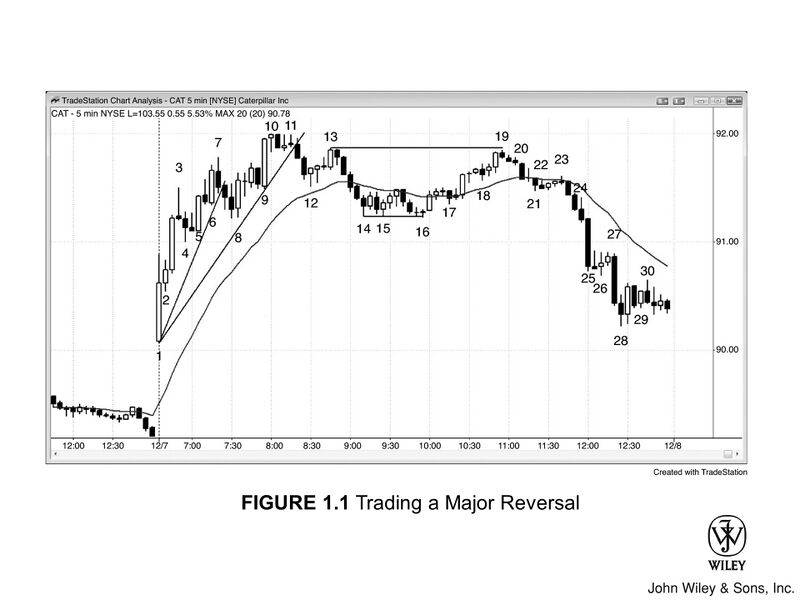

如圖1.1,在Caterillar公司(CAT)這隻股票上,當天交易員有幾種方法進行反轉交易,其中有一種是我一位朋友使用的方法,我認為值得花時間來研究一下。幾年前我和這位交易員朋友進行過長時間的討論。他專攻主要反轉的交易。他通常一天只做一兩筆交易,在他去尋找反轉的入場機會之前,他總是希望市場先走出一個強有力的趨勢線突破行情。舉例來說,如圖中所示的上漲趨勢,他不會在K線3下方就開始做空,因為前面的行情沒有突破上漲趨勢線;他也不會在K線7這陰線上做空,同樣前面的行情也沒有出現重要的趨勢突破。K線3下的下跌僅僅維持了一根K線,價格甚至沒有碰到移動平均線。

從K線7開始走出連續三根陰線,向下突破了上漲趨勢線,並顯示出拋壓信號時,但這次的空頭力量並沒有那麼堅定,行情也沒有觸碰移動平均線。然後他開始研究嘗試超越K線7這一趨勢高位的小反彈。這裏有兩個小波段,這意味着這一時段多空雙方正在較量,並且空頭的力量逐漸顯露出來,這是當天第三次行情上推。由於重大的反轉一般發生在開盤後第一個小時左右,他很可能會在K線11下方做空,K線11是第二個做空機會,但他也很可能並不預期行情在這個時間點開始反轉。由於當時處於一個尖形的位置,且行情形成了一個通道內的上漲趨勢空頭也許正在上升通道的啟動點K線4處試探價格,這裏市場有可能形成一個雙重底然後再反彈。因為這個上升通道是一個楔形(有三次上推行情),它很可能形成兩個小波段使市場橫向發展,並最終下行。我的朋友是一個波段交易員,只要他認為自己原先的假設依然成立,他就會允許反彈出現。因此他會在信號K線的上方止損,或K線11後面的那根大陰線上方止損,然後等待市場反彈到K線13,並期待第二回合的下降小波段出現。如果他這時候還沒有開空倉,他會在K線13這一雙K線反轉形態做空,K線13這裏出現了主要趨勢反轉中更低的高點,它是對向下突破K線11之後的突破測試。

K線11後面的兩根陰線可能會使大多數交易員開始懷疑總在場內的頭寸是否已經向下翻轉,到以K線14為結尾的五K線下降尖形出現時,大多數交易員會認為趨勢確實已經反轉下行了。在這種情況下,如果他決定繼續持有空頭,他會縮緊保護性止損的幅度,使其略高於K線13之後的下降尖形的起點。更有可能的是,由於已經發生了兩個回合的下降小波段(行情跌至K線12為第一個小波段),他會在K線16上方買回其大部分空頭持倉,K線16和K線14、15組成了一個雙重底,這裏是移動平均線跳空缺口第三次做多的入場機會(K線16的最高點低於移動平均線,並且是行情強反彈至K線10之後的第一次回調)。如果他買回其空頭持倉,他將會觀察從K線16開始的反彈,並評估當中多空雙方的力量。如果多頭相對較弱,他將會在市場衝擊K線10趨勢高點時再次尋找做空的機會。這種衝擊可以表現為一個更低的高點,一個雙重頂,或一個更高的高點。

從K線16到K線19的反彈有三個小波段,所以是一個楔形下降旗形。由於這是強勢突破上漲趨勢線後的一次反彈,它很可能會成為行情更大調整的一部分,這波調整至少會再形成一個下降小波段。市場很可能會走出一段震盪行情,或趨勢反轉的行情。這次反彈並沒有包含兩根連續的大陽線,所以多頭力量也並沒能夠收回市場的控制權。K線19和K線13組成了一個雙重頂,由於目前形成了一輪可能的下跌趨勢,這個雙重頂即是一個雙重頂下降旗形,與該上漲趨勢的最高點K線10相對比來看,它也算是一個雙重頂或更低高點的主要趨勢反轉。K線19也是一根下跌反轉K線,這對於尋找市場頂部相當重要。這是一天中最強烈的趨勢反轉入場條件,因為跌至K線14的下降尖形說服了大多數交易員目前總在場內的頭寸已經變為空頭,只要反彈超越不了從K線13開始的下降尖形的高點,空頭力量就已經佔據了市場主導地位。很多交易員認為只要價格達不到K線13上方,空頭力量就依然控制市場,在可能的新下跌趨勢中,市場或許正形成一個更低的高點。空頭把他們的保護性止損置於略高於K線13之上,因為他們預期市場會出現一個雙重頂或更低的高點,但如果兩種情況都沒有發生,他們就會退出市場並等待另一個賣出信號。在K線10和K線13買入的許多多頭會在K線16下跌期間堅持持有多倉,並持續觀察空頭力量。行情突破了趨勢線和移動平均線並持續了很多根K線,多頭會認為空頭力量是強勁的,行情漲至K線19的那波反彈並未強到足以使他們預期上漲趨勢在沒經過至少一輪調整的情況下創出新高。

這些是最堅定的多頭(在K線16之前持續的下跌過程中,他們依然願意持有多倉),一旦他們放棄看漲,便沒人會在這個價格上買入。市場必須下探至更低的水平,直到多頭回歸、空頭平掉他們的空倉。從K線16開始的上升過程中,沒有出現連續的大陽線,也沒有其他強有力的買入徵兆,這讓多頭更不願意買入,空頭變得更激進。由於多頭相信市場很快會下行,他們會利用反彈至K線19的機會平掉自己幾乎沒什麼盈利甚至小虧的多倉。失望的多頭在賣出平倉,加上激進的空頭在重倉做空,試圖阻止行情越過K線13上方,導致市場在K線19處反轉下行。雖然多頭願意在更低價位時買入,但他們需要一個市場即將扭轉向上的跡象在經歷七根K線的下跌後,行情橫盤整理至K線23並不是一個很強的底部,大多數多頭不願意在此刻買入,除非價格進一步下行。空頭願意在任何時間內獲利了結,但只有出現合理的底部徵兆時,空頭才會買回自己的空倉。沒有底部徵兆,多空雙方都不願意買入。同時,剩餘的多頭繼續賣出他們的持倉,增加了市場上的拋壓。從K線23開始的下跌過程中,空頭看到市場上不斷增加的拋壓,他們也繼續賣出。結果導致市場出現了一個強有力的趨勢反轉,行情在K線16處向下突破了上漲趨勢線後,在K線19處形成了一個更低的高點。正如所有強勁趨勢的情況一樣,交易員們不斷加倉增強空頭力量,市場以尖形的形式急速下滑至K線25的低點以及K線28的低點,這時空頭開始平倉獲利。所有趨勢K線都是尖形、高潮、突破和跳空缺口。K線25是一根空頭突破的大陰線,並且很可能伴隨一波可測量的下跌行情,測量基準為震盪區間的高度。K線25本身很可能成為一個測量跳空,缺口的中點為K線16的最低點(缺口頂端)和K線27的最高點(缺口底端)之間的中點。這個可能在當天或第二天引出一波可測量的下跌行情。

反彈至K線19的波段是一個雙重頂下降旗形,一個楔形下降旗形,和下跌趨勢中兩個回合的上升小波段(K線15和K線16之間的雙波段高點是第一回合的上升小波段),它符合優秀的交易員盈虧方程式的標準。風險就是價格超過了K線19的高點,大概在10美分左右,回報至少50美分,價格低於K線16的低點,市場可能形成一個雙重頂和一個大三角形或一個上升旗形。由於市場處於熊市或至少是一個震盪區間的頂部,成功的概率最低達到60??60??成功率,加上10美分的風險和50美分的回報,這是一筆很不錯的交易。如果一個交易員做十筆這樣的交易,將賺3美元,虧40美分,平均每筆交易盈利26美分。

交易員們認為如果市場跌破K線16,就很可能從雙重頂開始下跌一個可測量的幅度,事實也正是如此。K線16的區域是對突破跳空的一次突破測試,突破跳空是指K線1到K線3的上升尖形。行情在這次測試中反彈之後,多頭不希望價格跌破這個測試水平,因為跌破了則表明市場多頭力量疲弱。就像空頭不希望反彈至K線19的那波行情價格高於K線13所形成的更低的高點一樣,因為如果超過了這個更低的高點,就可能走出一波可測量的上漲行情,多頭也不希望從K線19開始的那波下跌行情價格低於K線16所形成的更高的低點,因為如果跌破了這個更高的低點,就可能走出一波可測量的下跌行情。由於我的朋友會把從K線19開始的這一輪下跌看作是一個趨勢交易的機會,他會以趨勢交易的方法來操作(第一本書討論了如何進行趨勢交易)。初始風險只有10美分,贏面也比較大,最小的目標是市場可能會試探K線16的低點,所以如果在這個試探過程中出現暫停K線,他可能會平掉一半倉位。由於行情並沒出現休整,就沒有明顯的獲利了結行為,他可能會等到K線28附近才平倉了結其頭寸。這是出現在拋售高潮K線之後的一次休整,而這次拋售高潮之前是一個潛在最終旗形(以K線27為結尾的三根K線)。他可能會在這裏平掉一半持倉,獲利1.2美元,然後在收盤前的一兩分鐘內了結剩餘的持倉,將1.3美元落袋為安。

順便提及的是,在超漲的上漲趨勢中,強勢的多頭和強勢的空頭都喜歡看到一根大陽線出現,因為它通常會引出一波含兩個小波段並跌破移動平均線的回調行情,就如這裏的K線9。預期的調整為多空雙方提供了短暫的交易機會,儘管這些不算是趨勢反轉交易。K線9是在沒怎麼調整的情況下出現的第三次連續的買入高潮(第一次是K線1到K線3,第二次是K線5到K線6。它更可能是一次衰竭跳空而非測量跳空(它更可能是一波調整的起點,而非一輪上升小波段的起點)。在這種情況下,強勢的多頭和強勢的空頭都會在K線9的收盤價處,或最高點上方,或下一兩根K線的收盤價處(尤其在K線10之後的那根K線是一根大陰線),以及前一根K線最低點的下方賣出。多頭在這裏賣出多倉獲利了結,空頭這裏賣出建立空倉。大多數空頭都會設置其保護性止損單止損幅度小於產生買入高潮的陽線所覆蓋的變動價位,如K線9所覆蓋的價位。在含兩個小波段的調整行情結束之前,如K線14到K線16的區域(跌至K線12是第一個下降波段),多頭不會再次買入,空頭也不會平倉獲利。在行情對K線10的趨勢高點進行弱勢或強勢的高點衝擊之後,拋售的力量足夠強大,以至於多空雙方都認為市場可能會進入一個熊市的趨勢反轉。