第07章 基於第一第腿(尖峰)的測量運動

- 一波測量運動是一個波段,高度等於相同方向的前一波段。我們根據市場第一次運動的幅度來評估第二次運動的幅度。測量運動為什麼會有效呢?如果你在尋找一波測量運動,那麼你認為自己知道總在場內的方向,也就是說你至少有 60%的確定性認為那波運動將會產生。測量運動通常是基於尖峰或交易區間的高度,初始保護性止損通常要超出第一波運動的起點。舉例說明,如果出現一個強買進尖峰,那麼初始保護性止損就在那個尖峰低點下方一個跳動處。如果那個尖峰很大,那麼交易者們很少會冒那麼大的風險,通常仍然有一筆可能獲利的 交易,但是理論止損仍然位於尖峰下方。另外,勝率常常大於 60%。如果那個尖峰的高度約為 4 點,那麼風險也約為 4 點。由於你認為測量運動將會產生,在尖峰頂部買進的策略非常可靠,那麼你就是在勝率為 60%的情況下冒 4 點風險。僅當回報至少與風險一樣大時,在數學上才認為你的想法(當勝率為 60%時,那種策略是獲利的)是正確的。這將在關於交易數學的第 25 章中討論。也就是說,為了使那種策略奏效,你需要擁有 60%的機率至少賺 4 點,那就是測量運動目標。換言之,那種策略奏效的唯一方式是,測量運動目標在大約 60%的時間裡被擊中。由於趨勢交易是最可靠的交易形式,如果存在有效的策略,那麼這種策略肯定是其中一種。這就是測量運動為什麼有效的原因嗎?沒有人確切地知道,但那是一種貌似可信的解釋,是我想像到的最好的解釋。

- 大部分測量運動要麼以尖峰為基礎,要麼以交易區間為基礎。當測量運動以尖峰為基礎時,它通常會引出交易區間;當它以交易區間為基礎時,它通常會引出尖峰。舉例說明,如果有一個雙重頂(它是一種交易區間),那麼交易者們常常會在向上或向下突破到達測量運動目標處部分獲利了結。交易者們尋找突破,即尖峰,他們通常預期在尖峰剛剛到達測量運動目標區時獲利了結。如果突破帶有一個強尖峰,而且在測量運動目標處沒有明顯的暫停,那麼那個尖峰自身常常引出一波基於尖峰高度的測量運動。一旦市場到達那裡,交易者們常常開始獲利了結,結果通常形成交易區間。

- 一旦一波很強的運動出現回撤,通常會出現同方向的第二條腿,它的幅度通常近似等於第一條腿。這個概念是為第二條腿的終點投影可能的目標的幾項可靠技術的基礎。那個測量運動區是對趨勢頭寸獲利了結的合理位置,然後你就可以等待另一個回撤而重新建立自己的頭寸。如果出現強反轉架構,那麼你還可以考慮逆勢交易。

- 當市場形成一波迅猛的運動,然後出現回撤時,它很可能出現第二條腿,而第二條腿的高度常常近似等於第一條腿的高度。這是腿 1=腿 2 運動,也稱作 ABC 運動或 AB = CD 運動。這種按字母順序定義術語的方法容易引起混淆,只把那兩波運動稱作腿 1 和腿 2,把腿 1 後 面的回撤稱作回撤,要更簡單一些。按字母順序標號的混亂之處是,在 AB = CD 形態中,B、C、D 對應著 ABC 運動的 A、B、C。ABC 形態的 B 腿就是那個回撤,它在市場輪廓上產生一個密集區(芝加哥商業交易所(CME)集團的價格和時間信息圖)。任意密集區的中點常常引起一波測量運動,測量運動的目標與根據 AB = CD 得出的目標相同。舉例說明,對於多頭趨勢中的 AB = CD,如果你從點 A 開始,加上 AB 腿(即 B-A)的長度,然後再把那個長度加到 C點,那麼就得到 C + (B - A)。對於那個密集區,你從點 A 開始,加上 AB 腿的長度(即 B-A),然後退回到密集區的一半(即減去 BC 腿的一半),然後加上 B 減 BC 密集區一半的高度,得到從 BC 密 集 區 中 點 開 始 的 向 上 的 測 量 運 動 。 ( 譯註:A+B-A-BC/2+(B-A-BC/2)=B-BC+(B-A)=C+(B-A))兩個式子都等於 C + (B - A) ,所以給出的是相同的測量運動投影。這種方法複雜,幾乎沒什麼意義,因為你不應僅僅依據斐波那契擴展或測量運動或其他任何磁力位就使用限價單做逆勢交易。它們僅僅提供一個指導,使你在市場靠近它們前一直做順勢交易,在那一點你也可以考慮逆勢架構。

- 在尖峰和通道趨勢中,存在這種方法的一個變種,通道的高度常常約等於尖峰的高度。當尖峰很強時這尤為正確,比如由一條異常大型趨勢棒構成的尖峰,或者由幾條幾乎沒有重疊、尾線很短的強趨勢棒構成的尖峰。當出現強尖峰時,市場常常會在任一方向上形成一波測量運動,但是根據尖峰第一棒和最後 一棒的開盤價、收盤價、最高價或最低價的組合,通常是形成順勢的測量運動。舉例說明,如果出現一個多頭尖峰,取從尖峰第一棒開盤價到尖峰最後一棒收盤價之間的點數,然後加到尖峰最後一棒的收盤價上。接下來的通道通常會在那一區域找到一些阻力,市場常常會向下調整至通道底部。這個測量運動目標是一個你可以獲利了結多頭頭寸的位置。市場形成的測量運動的高度,有時可能等於從尖峰第一棒低點到尖峰最後一棒收盤價或最高價的距離,有時可能等於從第一棒開盤價到最後一棒最高價之間的距離,所以有必要考慮所有可能性。比較少見的情況下,市場不會形成一條像樣的上升通道,而是反轉運動至尖峰的底部下方,然後形成一波向下的測量運動。

- 重要的是記住,大部分時間裡市場是處於某種交易區間內,所以等距運動的方向概率是50%。也就是說市場上漲 X 點的可能性與下跌 X 點的可能性一樣大。當出現趨勢時,趨勢方向上的方向概率要大一些。當出現強尖峰時,堅持到底的機率可能是 60%,有時甚至是 70%,前提是整個圖表形態與強趨勢運動相一致。另外,當市場位於交易區間底部時,機率偏向於向上運動;當市場位於交易區間頂部時,機率偏向於向下運動。這是由於市場的慣性,也就是說市場傾向於繼續做剛剛在做的事情。如果它在做趨勢運動,那麼機率偏向於趨勢運動,如果它在交易區間內,那麼機率偏向於突破嘗試失敗。實際上,大約 80%的趨勢反轉嘗試失敗,因此,你應該等待它們演變為回撤,然後在趨勢方向上入場。另外,80%的對交易區間的突破失敗,所以從數學上來講,在交易區間頂部和底部做逆勢交易,要比在靠近頂部的大型多頭趨勢棒買多,在靠近底部的大型空頭趨勢棒賣空合理得多。

- 下面我們舉一個使用若干假設的測量運動的例子。一個由三條多頭趨勢棒構成的強多頭尖峰,突破了一個交易區間。下一棒是一個小十字星,這個暫停意味著那個尖峰有前一棒(即連續多頭趨勢棒中的最後一棒)結束。由於棒線之間幾乎沒有重疊,每一棒開盤價都位於或高於前一棒的收盤價,所以突破很強。任意一棒的最長尾線只有兩個跳動,而且底部有幾棒沒有尾線。第一棒的高度為 3.5 點(14 個跳動),第二棒的高度為 10 個跳動,第三個棒的高度為 8 個跳動,第四棒擁有一個 1 個跳動高的多頭實體、3 個跳動長的下尾線和 2 個跳動長的上尾線。那個十字星是缺乏動能的第一棒,所以它告訴你尖峰已經在前一棒結束。第一棒的開盤價比第三棒,尖峰最後一棒的收盤價低 8 點,所以應該認為尖峰的高度最少是 8 點。你可以把第一棒的低點至第三棒的高點,甚至是第四棒十字星的高點作為尖峰的高度,但是初始投影時使用較小的數據,會更穩妥一些。如果第二條腿超越了這個目標,那麼就觀察其他目標。

- 當那個尖峰正在形成時,如果你在任意一點買進,那麼你的止損可能不得不低於尖峰的底部。為了方便討論,假定你所冒的風險是跌至尖峰第一棒的開盤價下方 1 個跳動。如果你是在尖峰 3 點高時以市價在最高跳動買進的,那麼你就是在冒著大約 3 點的風險去博取 3 至少 3 點的利潤。在那一時刻,你認為市場會形成一波等於尖峰高度的向上的測量運動,即高度為 3 點的測量運動。你知道自己的止損在何處,但是仍然不知道尖峰的頂部在何處,但是你知道它至少會與你買進的位置同樣高(譯註:作者本意可能是從入場點到尖峰頂部的距離,與從尖峰底部到入場點的距離相同)。由於你相信市場正在做趨勢運動,所以你感覺市場在下跌並擊中下方 3 點的止損前上漲 3 點的機率高於 50%。

- 在尖峰繼續增長至 7 點時,你改變了自己的估計。現在你認為由於市場仍在做趨勢運動,所以市場下跌 7 點前上漲 7 點的機率至少為 50%。那時,你的交易已經有了 4 點的帳面利潤,剛開始那筆交易你是冒著 3 點的風險去博取 3 點的利潤。如果願意,那麼你可以在仍然在形成中的尖峰的最高跳動買進更多,那麼你的風險將是 7 點(或許還要多幾個跳動,因為你可能希望冒跌至尖峰第一棒下方 1 個跳動的風險),你的利潤目標將是上漲 7 點。但是,對於你的第一筆多頭交易,你的風險仍為 3 點,但現在有超過 50%的機率賺取 11 點(從你的入場點到當前尖峰頂部的 4 點,然後再上漲 7 點)

- 一旦那第四棒形成,它是一個十字星,那麼你就知道上漲尖峰已經在前一棒收盤結束,高出尖峰第一棒開盤價 8 點。在那一點,你可能得出結論,市場有 50%以上的可能性在下跌 8點至尖峰開盤價或底部之前,會在尖峰收盤價上方再上漲 8 點。由於那個尖峰非常強勁,所以上漲機率很可能大於 60%。

- 一旦尖峰結束,雙向交易開始,不確定性就開始增加。市場形成橫盤至下跌的調整,然後又開始通道上漲。雖然市場可能從這一回撤的底部形成腿 1=腿 2 的一波上漲運動,其中尖峰是腿 1,通道是腿 2,但是當尖峰非常強勁時,比較可靠的目標是以尖峰第一棒開盤價到尖峰最後一棒收盤價為基準的測量運動目標。隨著市場上漲,繼續上漲的機率越來越低。當多頭通道大約到達至測量運動目標的一半時,等距運動的方向概率降至 50%至 55%左右,不確定性再次變得非常高。記住,多頭通道之後,市場通常會跌回通道底部,然後至少出現一波反彈,所以多頭通道實際上是尚未形成的交易區間的第一條腿。一旦市場進入測量運動目標區域,它很可能是那個最初區間的高點,機率就偏向於下跌。這一點對於所有交易區間來說都是正確的。這是獲利了結多頭頭寸的絕好位置,因為有如此多的交易者在測量運動目標區獲利了結,所以市場開始回撤。在市場折返至通道底部附近前,大部分交易者不準備再次積極買進,在通道底部,通常會形成一個雙重底。這一區域也是一個磁力位。多頭開始再次買進,在通道頂部做空的空頭則會獲利了結。因為市場現在是在正在形成中的交易區間的底部,所以方向概率略偏向於看漲。

- 一旦市場進入交易區間,每當市場靠近區間中點時,等距運動的方向概率就又回到 50%。如果你的風險是 X 點,那麼在你的止損被擊中前,你就有 50%的機率賺到 X 點,在你的利潤目標到達前,就有 50%的機率虧損 X 點。這是市場相對有效的一個副產品。大部分時間裡,市場都是有效的,虧損 X 點前賺取 X 點的機率接近 50%。當機率大於 50%時,便出現最好的交易機會,但那常常出現在尖峰期,是情緒化的快速運動,不容易入場。交易者們明白這一點,那也是尖峰非常迅猛,而且沒有回撤的原因。交易者們隨著市場一路上漲不斷加倉,因為他們知道,在尖峰結束前,賺取與風險一般大的利潤的機率大於 50%,而市場一旦進入通道,機率就又跌回到 50%左右。當那個尖峰正在形成時,他們不知道在市場漲得更高前是否會出現回撤,但是他們對於市場在近期內上漲非常有自信。與其等待可能永遠不會出現的回撤而錯失大好的交易機會,不如在市價或1到4 個跳動的回撤買進,風險是跌至尖峰底部附近。這種緊迫感支持著尖峰的形成,增加的風險令很多交易者卻步。大部分新手不願冒3到7點的風險。相反地,他們應該只買進很小的頭寸,或許是正確規模的四分之一,並且接受風險,因為那是機構正在做的事情。他們理解交易數學,所以不怕做那筆交易。

- 這種向 50-50 市場的運動,是所有測量運動交易的基礎。機率失衡,向測量運動目標的反彈是嘗試恢復不確定狀態。市場總是會過沖,而且不得不回到 50-50 狀態。測量運動區是機率的過沖,機率暫時偏向於空頭。一旦市場折返到通道底部,機率再次過沖,但這次是偏向於多頭。當市場向正在形成中的交易區間的中部反彈時,機率再次回到 50-50,市場進入平衡狀態。

圖 7.1 腿 1=腿 2

- 在圖 7.1 所示的日線圖上,埃克森美孚形成從棒 A 到棒 B 的第一條很強的上漲腿,於是交易者們在棒 C 更高低點買進,預期出現腿 1=腿 2 反彈。棒 D 在目標處略微過沖(虛線的頂部)。一旦進入目標區,很多交易者就認為他們做的多頭交易可能是在截止棒 A 的下跌之後的兩條腿空頭反彈。如果你使用 ABC 標記,那麼棒 B 就是點 A,棒 C 就是點 B,棒 D 就是點 C,由於這種混淆,所以最好簡單地把截止棒 B 的上漲運動稱作腿 1,截止棒 C 的拋盤稱作回撤,截止棒 D 的上漲稱作腿 2。

- 一旦在棒 E 形成一個更高低點,反彈向上突破棒 D,交易者就可以把 AD 看作第一條腿,它包含兩條較小的腿(AB 和 CD),然後保持做多,直到出現一波向上的測量運動(AD=EF,目標是虛線的頂端)。

- 斐波那契交易者還會關注其他擴展(138%,135%,162%,等等),作為尋找反轉的準確區域,但那太過複雜,而且都是近似。一旦市場出現明顯的雙向交易行為,每當出現強信號時,只要低買高賣,就同樣可靠。

圖 7.2 腿 1=腿 2 的變種

- 有時,腿 1=腿 2 測量運動中的腿 1 不是初始下跌的絕對低點。從第一條下跌腿開始的向上調整,通常是一波兩條腿運動或一個楔形空頭旗形,但是任一情形下的回撤常常會跌至調整腿的起點下方,比如在圖 7.2 中的棒 6 處。截止棱 9 形成,看起來第一條下跌腿之後的回撤結束了,精明的交易者們會接受這種可能性,即截止棒 9 的向上調整開始於棒 4 而不是棒 6,所以認為第二條下跌腿可能等於棒 1 至棒 4 第一條下跌腿,而不是等於棒 1 到棒 6 第一條下跌腿。棒 12 的底部是基於第一條腿終點棒 4 的一波精確的腿 1=腿 2 測量運動。相反地,如果市場繼續下跌,那麼一旦市場跌至基於在棒 6 結束的腿 1 的腿 1=腿 2 區域,那麼交易者們將注意觀察,看接下來會發生什麼。

- 為什麼認為腿 1 在棒 4 結束這種可能是合理的呢?在第二條下跌腿開始前,交易者們正在尋找兩條腿回撤,從棒 6 到棒 9 的上漲運動是在通道內,所以很可能只是一條腿。艾略特波浪交易者們知道,向上的調整可能包含一個跌破初始下跌運動底部回撤,他們把這種橫盤模型的調整稱為持平(flat)。這裡的持平將是截止棒 5 的上漲運動,截止棒 6 的下跌運動,以及截止棒 9 的上漲運動。另外,截止棒 5 的上漲運動是一個強度適中的多頭尖峰,所以它可能是調整的起點。那個上漲尖峰之後的回撤到棒 6 結束,形成一個更低低點,更低低點回撤是很常見的。所以,隨著調整展開,交易者們不再因這種解釋而困惑。

- 棒5和8 形成一個可能的雙重頂空頭旗形,但是截止棒 9 的突破消除了那種可能。然而,每當市場向上突破雙重頂時,交易者們就注意觀察它是否失敗。如果失敗的話,那麼這實際上就是一個楔形頂。向上的三推是棒 5 和棒 8 雙重頂,以及截止棒 9 的失敗突破。

- 一旦市場在失敗突破後尖峰下跌至棒 10,交易者們就認為從棒 1 高點起的第二條下跌腿已經開始。

- 這張圖上還有其他一些值得注意的地方。棒 12 是一個擴張三角形底,棒 4、6、和 12 是三個下推。

- 第一天開盤迅速上漲至棒 3,然後迅速下跌至棒 6,棒 6 到開盤價的高度與開盤價到棒 3的距離差不多。雖然那個區間不大,但是也差不多等於近日的平均區間(12 月底常常形成一些小區間日)。每當一天的區間等於平均區間,開盤價位於區間中部時,市場常常會努力在開盤價附近收盤。交易者們知道這一點,因此棒 7 之後的緊湊交易區間,很可能會出現突破並測試當天開盤價。那一天在開盤價上方 1 個跳動處收盤,在日線圖上形成一條幾乎完美的十字星 K 線。

- 截止棒 9 的反彈是對跌破棒 3 的拋盤的突破測試。截止棒 23 的拋盤是對上破棒 13 的反彈的突破測試,它錯過了盈虧平衡止損 1 個跳動。它也是對當天開盤價的一個精確測試。

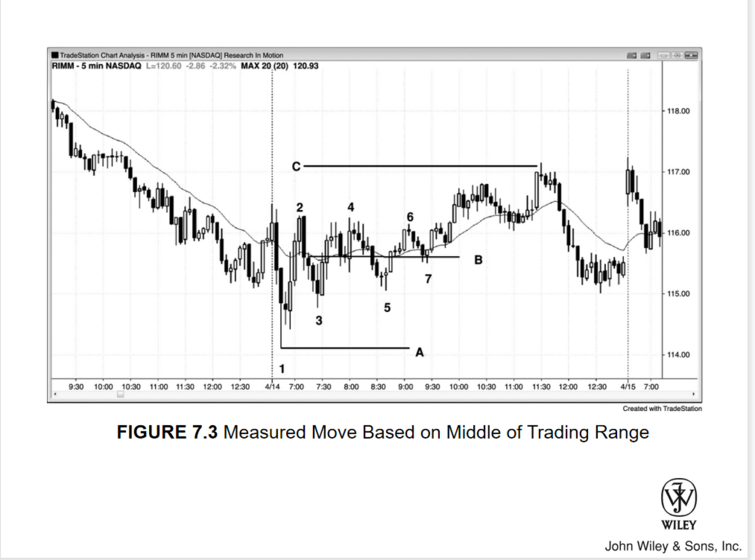

圖 7.3 基於交易區間中點的測量運動

- 圖 7.3 中,在開盤從昨日低點反轉後,動態研究公司(RIMM)出現一波截止棒 2 的快速上漲,然後回撤至棒 3。由於強三棒多頭尖峰之後很可能出現第二條上漲腿,所以,如果交易者們想知道它可能在何處結束,那麼可以不斷調整線 B,使其位於正在形成的區間的中點。一旦市場突破,他們就可以繪製一條平行線,然後把向上拖動與線 B 到線 A 相等的距離,得到一個測量運動目標,他們可以預期在那裡獲利了結。雖然市場處於交易區間內,但是也略微傾向於向上突破,因為交易區間之前的運動是向上的,而且交易區間內的大多數棒線都是多頭趨勢棒,代表著買壓。

- 在市場向上超越棒 6,從三角形中突破而出前,交易者們可以像在任意交易區間內一樣在兩個方向交易。由於在交易區間內多空雙方都認為存在價值,所以大部分偏離中點的探索都會失敗,市場將被拉回區間內部。最後,市場將突破磁場,在新的價值找到價值。

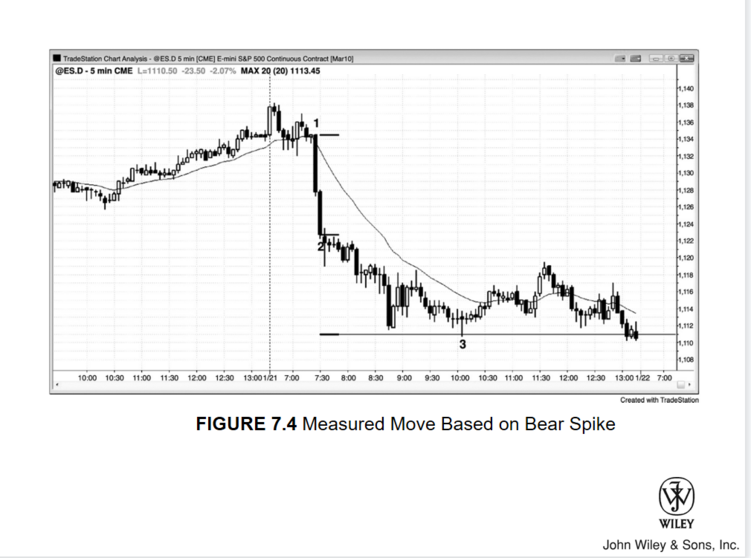

圖 7.4 基於空頭尖峰的測量運動

- 當出現由新聞發布導致的尖峰時,那個尖峰常常會引起一波測量運動,交易者們可以準備在測量運動的目標處獲利了結。圖 7.4 中的棒 1 處,市場受到有關總統提議新的銀行法規的震驚,這引起了兩條大型空頭趨勢棒。一旦出現一條暫停棒,比如一個十字星、一條帶有 很長下尾線的棒線、或者一條具有多頭實體的棒線,那麼你就知道尖峰已經在前一棒結束。這裡,尖峰持續了兩棒,交易者們尋找一波從尖峰最後一棒收盤開始的向下的測量運動。他們預期測量運動的跳動數,約等於從尖峰第一棒開盤價向下測量到尖峰最後一棒收盤價的跳動數。有時,測量運動的高度會等於從尖峰第一棒高點到最後一棒低點之間的距離,但是交易者們總是先觀察最近的可能目標,僅當第一個目標未能限制住市場時,他們才會尋找更大幅度的運動目標。這一目標是獲利了結空頭波段交易,然後尋找回撤再次做空的很好位置。如果在那個測試區出現強反轉信號,那麼可以考慮逆勢交易。

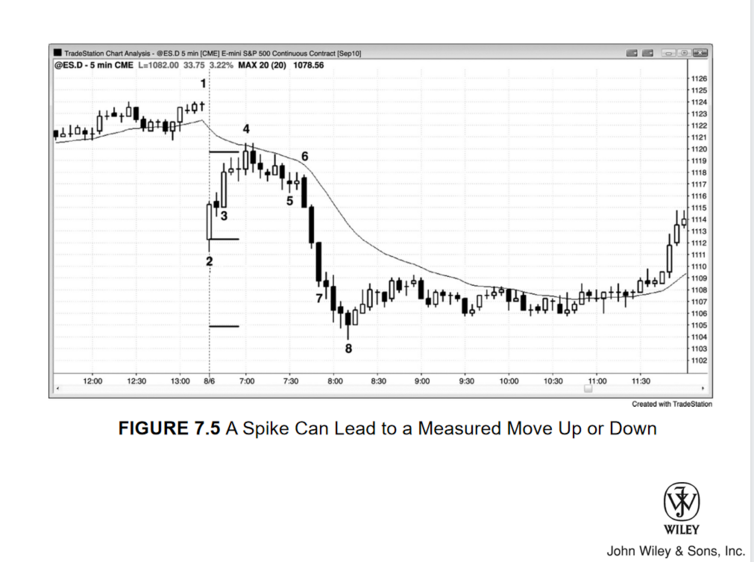

圖 7.5 尖峰可能引起向上或向下的測量運動

- 尖峰之後的測量運動,既可能向上,也可能向下。圖 7.5 中,開盤出現一波持續 6 棒的強反彈,但是在這個大型下跌缺口日,市場在均線處停止上漲,最終向下形成一波測量運動。那麼測量運動的基準是從尖峰第一棒開盤價到尖峰最後一棒的收盤價。雖然大部分尖峰都在一出現暫停棒時結束,但是,如果市場在暫停後繼續上漲,那麼應該考慮它的作用可能就像是一個尖峰,可能是較高時間框架圖表上的一個尖峰。