交易手册:价格行为是遗传基因决定的吗?

有一定的基因基础https://www.brookstradingcourse.com/how-to-trade-manual/price-action-genetically-based/

价格行为是遗传基因决定的吗?

现在的图表与100年前的一样吗?

随着计算机占据了交易的主导地位并且市场变得越来越国际化,一个常见的讨论话题是市场行为是否发生了变化。图表上的价格行为被认为是人类行为的一种反映。和所有的行为一样,价格行为也具有遗传基础。人们一直都希望赚钱,而我们通过交易来实现这一目标。例如,当你去商店购买一个苹果时,你实际上也是在做交易。

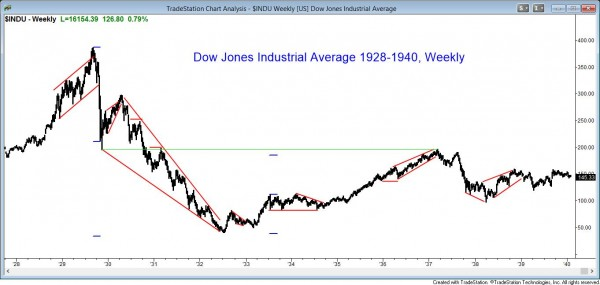

我查看过100年的历史图表,并自1987年开始进行交易。如果我去掉图表上的标签,我就无法确定这张图表是来自1910年还是2010年,也无法确定它是一个5分钟的外汇图表还是道琼斯工业平均指数的月线图表。

计算机并没有改变价格行为。

尽管计算机的出现使交易更加自动化和高速化,但我认为程序演算只是寻找更加合乎逻辑的模式,然后构建能够获得数学优势的交易。这正是所有交易者自有市场以来所做的事情。因此,虽然计算机在交易中扮演了更重要的角色,但它们并没有改变价格行为的本质。价格行为仍然是人类行为的反映,也就是说,它们仍然遵循着相同的市场规律和趋势。

交易具有一定的基因基础

在人类文明的历史长河中,交易一直扮演着重要的角色,是人类生存和发展不可或缺的一部分。因此,能够胜任交易的人具有更强的适应能力,而这些人的基因在长达数万年的自然选择过程中逐渐得到了优化,相比那些不擅长交易的人更具有竞争优势。

因此,可以说交易能力在一定程度上基于个体的基因,而随着计算机技术的进步,交易能力得以不断提高,趋于更加完善。正因如此,即使是100年前的图表与现在的图表也没有什么差别,所有市场和时间周期的图表看起来都类似,这种趋势也将一直持续下去。

因此,可以说所有价格行为都有基因基础,即使是由计算机进行的交易也不例外。对于经验丰富的价格行为交易者来说,他们可以理解市场在每一个tick的运动情况。他们可以洞悉市场运动的规律,进而做出更为准确的交易决策。

所有市场和时间周期的图表价格行为都是相同的。

举个例子,看一下上面的三张图表。我隐藏了它们的时间和价格轴,以说明它们的相似之处。你能分辨出哪一个是黄金期货图表、哪一个是EURUSD外汇图表,哪一个是通用电气的图表吗?此外,你能辨认出哪个是1987年股市崩盘期间的日线图、哪个是1分钟图,哪个是5分钟图吗?[1]

所有时间周期都有相同的价格行为。

很多交易者不能整天观察市场,而是使用60分钟或日线图进行交易。虽然我课程中的大多数例子都是基于5分钟图的,但也有很多使用日线、周线和月线图表的例子。

例如,请看我在网站上发布的https://www.brookstradingcourse.com/free-sample-price-action-trading-videos/,其中有详细的例子展示如何在周线外汇市场进行价格行为交易。

价格行为交易者应该相信市场是分形的(Price action traders believe that markets are fractal. ),这是指更大的时间周期级别的图表形态由一系列更小的时间周期的图表形态组成,无论您检查多么小级别的图表,您都会看到与月线图表上相同的模式。也就是说,市场中的价格行为是相似的,这意味着价格行为的交易策略可以应用于各种时间周期,从而提供了更广泛的交易机会。

如果您看到一个类似上方图表,没有右侧价格轴和底部时间轴的图表,您就无法确定它是5分钟、60分钟、日线、周线还是月线图表,也无法确定它是由多少个交易或股票组成的。这是因为图表反映的是人类行为,而人类行为是基于基因的。不同的时间框架只是对人类行为的不同聚合方式。更高时间框架的图表仅仅是更大规模的人类行为集合,而不是完全不同的行为类型。因此,没有时间和价格轴的图表只能表达出人类行为的模式,而无法确定其具体的时间和规模。

在所有市场和时间框架中采取相同的交易策略。

大多数价格行为交易者会以相同的方式交易所有的图表(显然会根据他们对于任何一笔交易的最大风险进行调整仓位大小、风险和奖励),在你学会如何交易之后,你很可能也会这样做。"

你经常在电视上看到这种情况。专家会展示日线、周线和月线图表,并使用相同的术语来描述它们。他们寻找趋势、交易区间、支撑和阻力,而不考虑时间框架。

当我交易60分钟或日线图表时,我使用与5分钟图表相同的分析方法。但是,当我需要持有的交易仓位长达数天或数周时,通常会使用期权来减少(限制)我的风险。

高频交易并不是问题。(High frequency trading are not a problem[2])

一些高频交易机构因其惊人的盈利能力而受到广泛关注,导致一些交易者开始使用越来越小的时间框架图表,我注意到一些人正在推广这些图表作为交易者赚钱的一种方式,但我强烈建议,如果交易者使用过小的时间框架,大多数交易者只会长期亏损而不是获利。我在课程中详细讲解了其中的原因,但其中最根本的一个原因是这些图表无法给交易者足够的时间清晰地思考,结果导致实际交易中犯了太多的错误。所以,从5分钟图表开始学习交易对初学者是个不错的选择,我建议交易者避免使用任何时间框架小于3分钟的图表。[3]

季节性趋势

当谈到市场分析时,有一些季节性的趋势是可以用统计数据来证明的。[4]因此,当季节性趋势变得显著时,我有时会在交易室中提及它们。[5]

例如,在一月份,华尔街有一种传统,认为新年伊始所发生的事情具有重要意义。交易员喜欢将一月份视为一个股市晴雨表,并寻找关于新一年的涨跌的统计数据,基于一月份发生的情况来预测新一年的涨跌情况。虽然这些统计数据是有效的,但它们并不能帮助交易员构建良好的交易策略。

我对一月份的观察清单

每年的年线平均有67%的概率收盘价高于开盘价,只有33%的概率会下跌。如果1月份的前五个交易日的K线总体为上涨,那么1月月线上涨的概率为76%。然而,所有月份K线上涨的概率都为65%,因此这只是具有一个小幅的促进作用的开端(开局)。但如果它有一个良好的开局,整个年度上涨的概率更大也就有了合理的解释。

如果一月份前五个交易日K线总体为下跌,那么1月月线下跌的概率为60%,而不是35%。

如果1月价格总体上涨,则全年上涨的概率为82%,从二月到十二月的平均收益为8.5%。这是合理的,因为该年本来就有67%的机会上涨,这又是一个良好开端(开局)增加整个年度上涨概率的例子。

如果1月价格总体下跌,那么从二月到十二月的平均收益仅为1.7%,而全年价格总体下跌的机会为58%,而不是通常的33%。